全国热线:400-162-8788

日期:2022-07-21 17:09 by 中财企航 浏览:962

老板和财务负责人要留意了!有一些会计人员,喜欢把一些无法归集为应收的其他应收,直接作为“其他应收款”入账。

由于各种原因,长期挂着,不结转。就像一个垃圾桶,啥都往里倒,殊不知,“其他应收款”也是税局重点稽查的科目之一!

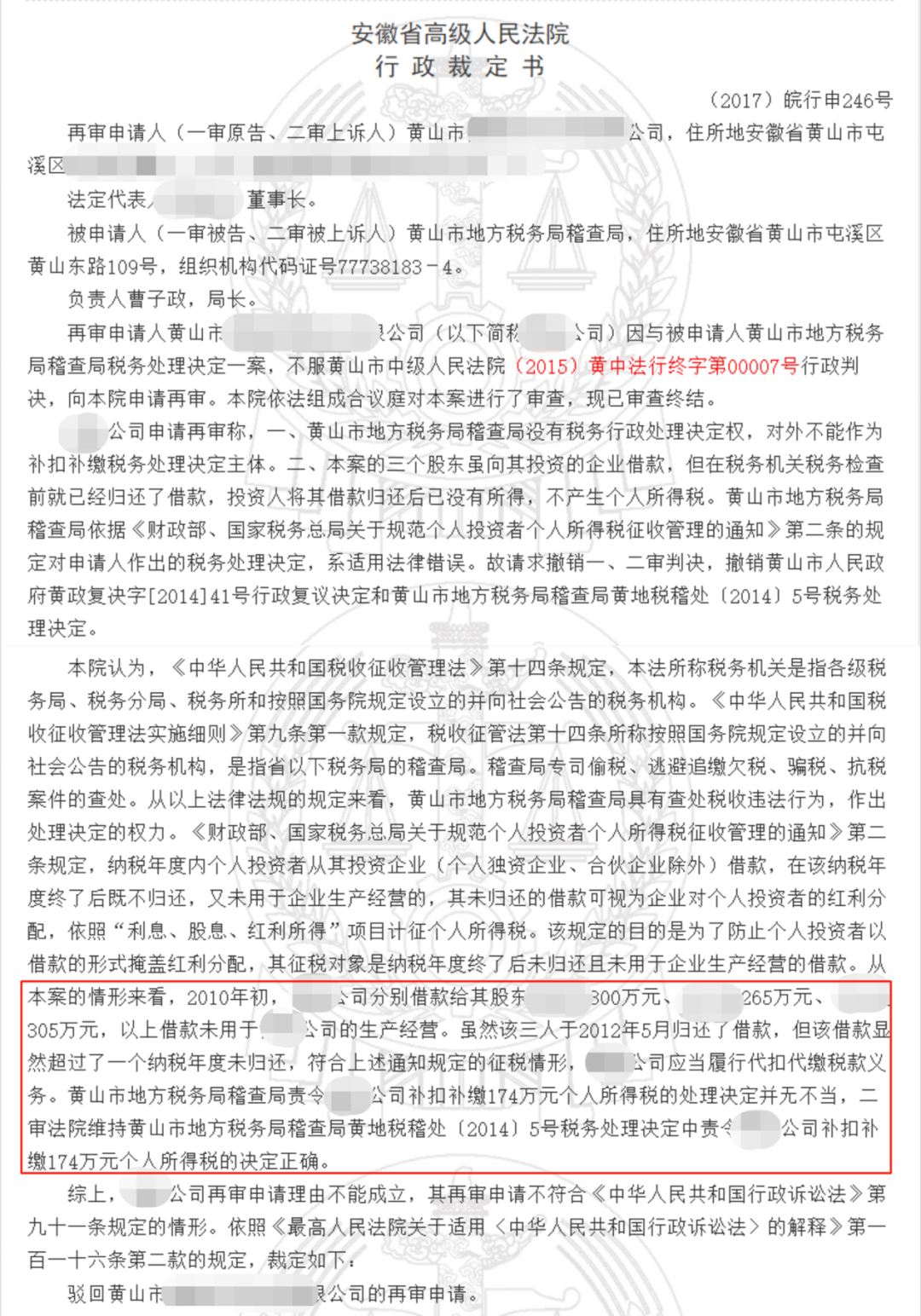

01“其他应收款”被查,补税174万

公司的三位股东分别从公司借款300万元、265万元、305万元,挂在“其他应收款”的科目下。虽然三人在两年内都归还了借款。但还是被税务局责令补扣补缴个人所得税174万元!公司股东不服气,但高院驳回了再审申请,支持税务处罚决定。

02什么是其他应收款

其他应收款是指企业除买入返售金融资产、应收票据、应收账款、预付账款、应收股利、应收利息、应收代位追偿款、应收分保账款、应收分保合同准备金、长期应收款等以外的其他各种应收及暂付款项。

03哪些可以计入其他应收款科目中

其他应收款不是万能的科目,也不是随便都能计入的科目,主要包括的内容如下所示:

1.应收的各种赔偿款和罚款。

比如:企业遭受损失之后个人该赔偿的金额或者保险公司应赔偿的金额。

2.向员工代垫付的各种款项。

3.帮其他公司垫付的款项。

4.应收的出租包装物租金。

5.给员工的备用金。

比如:给公司采买人员一些固定金额的备用金;还有出差人员提前给的差旅费等。

6.公司支付的押金。

比如:公司租入设备和办公场所、或者包装物支付的押金。

7.预付账款转入或者其他的各种应收的款项。

可以计入其他应收款科目的内容不是随意都可的,它不是万能垃圾桶哦!

04其他应收款不是“杂货铺”这四种情形千万要小心!

情形1:个人借款挂账。部分企业无偿为股东等个人提供借款,并通过“其他应收款”长期挂账。

提示:根据《财政部国家税务总局关于规范个人投资者个人所得税征收管理的通知》(财税〔2003〕158号)规定:“纳税年度内个人投资者从其投资的企业(个人独资企业、合伙企业除外)借款,在该纳税年度终了后既不归还,又未用于企业生产经营的,其未归还的借款可视为企业对个人投资者的红利分配,依照“利息、股息、红利所得”项目计征个人所得税。”

企业借款给股东等个人并于当年会计年度终了不归还的,应当根据上述政策规定计征个人所得税。

另全面营改增后,借款属于“金融服务”中的贷款服务,因此企业无偿为个人提供借款还应当视同销售服务,应当缴纳增值税。

情形2:隐藏不合理交易。某些股东利用“其他应收款”隐藏不合理的交易、占用企业资金。

提示:往来账户和关联交易都是税务稽查的重点,企业这种行为一旦被查处,不仅要补缴税款,还将面临滞纳金和罚款的损失。

情形3:隐匿收入。“其他应收款”是资产类科目,正常情况下余额应该在借方。部分企业将收入先挂入该科目的贷方,再从借方冲销,达到隐匿收入、逃避税收的目的。

提示:企业利用“其他应收款”科目隐匿收入,属于通过少列收入的手段达到少缴应纳税款的目的,这种逃避纳税义务的行为将受到严厉的处罚。

情形4:隐藏短期投资。有的企业在资金较为充裕的情况下,会利用多余的资金进行短期投资,部分企业利用各种借款将短期投资通过“其他应收款”核算,随后逐一收回冲销,而获取的投资收益则被企业截留。

提示:随着“互联网+”时代的来临、信息化手段的加强,企业报送给税务部门的数据将会与社保、工商、银行、公安、社保中心等部门的信息进行交叉比对,在多方位的监管下,企业利用往来账户弄虚作假的风险将越来越大。

05长期挂账的如何平账?

那么,对于长期未清理的余额,该怎么清理呢?有以下建议:

1.先核对其他应收款的明细账,和对账确认

比如:垫付员工的费用,和员工进行核对确认;和未提供发票的供应商核对发票金额;和关联之间公司核对往来款项......具体事项,具体和目标人核对。

2.确定调整方案

个人垫款催促还款;对供应商催促开具发票;关联公司之间的往来款催促还款。

3.不能还款的,另设方法

确定对方由于注销、吊销等原因不能开具发票的,可以直接确认收入了;个人欠款就要一直催促还款;关联公司之间的往来款,由于种种原因不能还款,可以签署协议,和其他应付款(也欠关联公司的金额)抵消。

4.一定要建立台账,分析账龄,定期清理,不要时间太长,一般不要超过三个月,因为不一定会有什么变化,处理起来会很麻烦,甚至有可能要不回来变成坏账,损失公司利益。

长期应收款的风险和处理,你学会了吗?做好最基本的,严格执行财务制度,规避风险!